Benchmark anuncia pérdidas operativas pero ve progreso continuo en su filial chilena

Reino Unido: Pese a todos los desafíos, las dos áreas de negocio más grandes de la empresa, nutrición avanzada y genética, han tenido un buen desempeño, particularmente en Chile.

El grupo de biotecnología acuícola Benchmark Holdings informó recientemente menores ingresos y una mayor pérdida operativa para el tercer trimestre (Q3 FY24) de su ejercicio financiero, que va de octubre a septiembre.

Los ingresos de la empresa registrada en el Reino Unido fueron de £30,7 millones (US$40,2 millones) en el trimestre, un 10% menos que el mismo período del año pasado, o un -7% al tipo de cambio constante (CER), que tiene en cuenta el costo de cambiar los ingresos obtenidos en coronas noruegas a libras esterlinas.

La pérdida operativa de Benchmark en el tercer trimestre fue de £6,5 millones (US$8,5 millones), frente a una pérdida de £4 millones (US$5,2 millones) en el tercer trimestre del año fiscal 23.

“Esto fue resultado de un crecimiento de los ingresos en Nutrición Avanzada del 4% (+11% CER) compensado por una disminución del 18% en los ingresos en Genética (-17% CER) y una caída del 43% en los ingresos de Salud (-41% CER) luego del desmantelamiento de las unidades CleanTreat”, señaló Benchmark en su informe del tercer trimestre del año fiscal 24.

Baja exposición financiera

CleanTreat es un sistema de filtración que se utiliza junto con el tratamiento de baño contra piojos de salmón de Benchmark, Ecotsan Vet (imidacloprid), que debe utilizarse en un sistema cerrado. Benchmark operaba dos sistemas CleanTreat alojados en buques de suministro de plataformas (PSV) reacondicionados que estaban amarrados junto a barcos de carga que utilizaban Ectosan Vet, pero los PSV resultaron demasiado costosos para seguir utilizándolos.

“Hemos conservado la capacidad de implementar Ectosan Vet y CleanTreat en la infraestructura que posee el cliente, ya sea una barcaza o una solución integrada de wellboat, ambas a las que podemos dar soporte, pero ahora con una exposición financiera muy baja. Ectosan Vet y CleanTreat siguen siendo una solución convincente para la problemática de los piojos de mar que experimenta la industria”, escribió la empresa.

Benchmark señaló que la caída en los ingresos de Genética se debió a un cambio de las ventas directas de ovas a ventas indirectas a través de la empresa conjunta de la compañía en Noruega, Salmar Genetics, "así como a una diferencia en el momento de los ingresos por cosecha en comparación con el año anterior y menores ingresos auxiliares".

Empresa conjunta

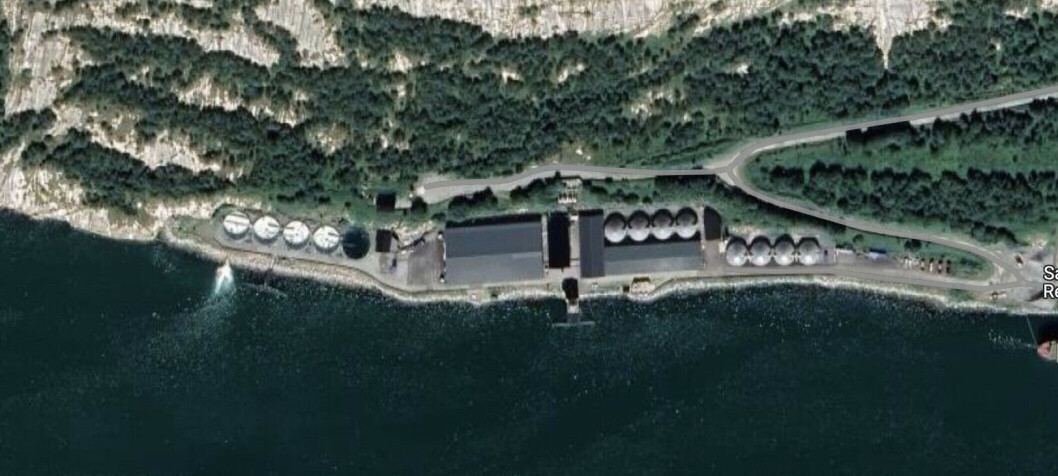

Salmar Genetics se formó en 2017 y es una empresa conjunta al 50% entre Benchmark y el productor de salmón SalMar para brindar servicios de genética, salud y conocimiento relacionados con la cepa Rauma, propiedad de SalMar. Benchmark puede vender los excedentes de ovas de este programa a clientes externos de la empresa.

“El EBITDA ajustado en Genética (sin incluir el ajuste por movimientos de valor razonable en activos biológicos) aumentó un 46%, lo que refleja el progreso en todos los vectores de crecimiento (Chile, camarón y servicios genéticos) y mayores ganancias de las empresas conjuntas”, indicó Benchmark.

Los ingresos del grupo durante los tres primeros trimestres del ejercicio 2024 fueron de £110,9 millones (US$145,2 millones), un 17 % menos que el año anterior (-11 % CER) debido a las mismas razones por las que los ingresos fueron menores en el tercer trimestre. Las pérdidas operativas fueron de £10,2 millones (US$13,3 millones), frente a una pérdida de £3 millones (US$3,9 millones) en los primeros nueve meses del ejercicio 2023.

Progreso en Chile

El director ejecutivo Trond Williksen comentó que “nuestras dos áreas de negocio más importantes, Nutrición Avanzada y Genética, tuvieron un buen desempeño en el tercer trimestre. En Genética, es particularmente satisfactorio ver un progreso continuo en nuestro negocio chileno, así como los resultados positivos de la reciente reorganización de nuestras actividades de genética de camarones. Nuestro negocio de Nutrición Avanzada sigue siendo resistente a las condiciones débiles que continúan en los mercados de camarones y está bien posicionado para la recuperación del mercado.

“Después de optimizar nuestro negocio de Salud y redimensionarlo para enfocarlo en Salmosan Vet (azametifos) durante el período de transición hacia un nuevo modelo de negocios para Ectosan Vet y CleanTreat, ahora tenemos un negocio rentable que mantiene su capacidad para ofrecer Ectosan Vet y CleanTreat”, afirmó el ejecutivo.

LandbasedAQ

-

Benchmark está lista para continuar su operación sin complicaciones tras venta

-

Aquabounty cierra el último de sus centros de salmón y su CEO decide dar un paso al costado

-

65 mil smolts se escaparon: inician investigación para encontrar las razones

-

Chileno asume gerencia general de Benchmark Genetics Salten

-

“El salmón juega un papel fundamental en la identidad de Puerto Montt”

-

Valor agregado: “será la exportación de tecnología, biotecnología y servicios acuícolas”