Benchmark vende su división de genética

El valor de operación, donde el comprador fue Starfish Bidco, se ha fijado en hasta 327 millones de dólares.

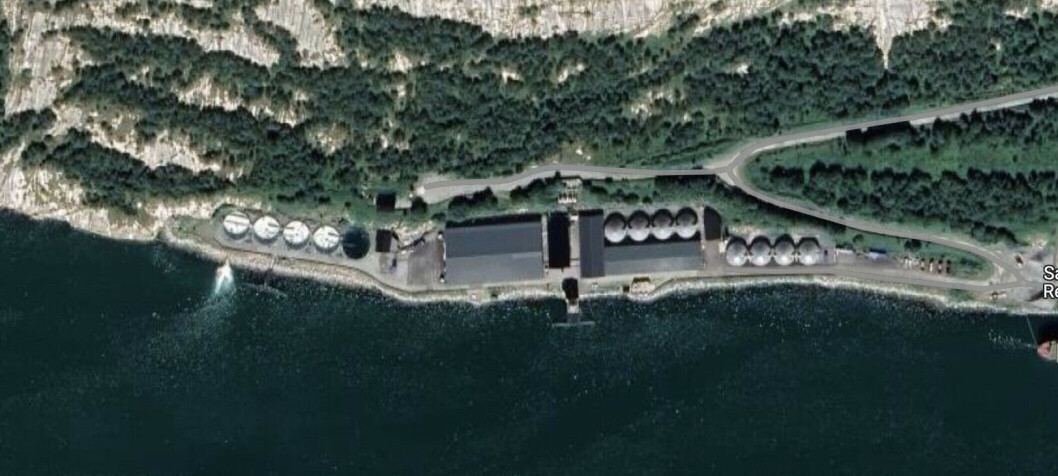

La empresa de biotecnología acuícola Benchmark Holdings anunció ayer que ha firmado un acuerdo vinculante para vender la división genética de la empresa (Benchmark Genetics Limited y Benchmark Genetics Norway con subsidiarias) a Starfish Bidco, una filial de propiedad absoluta de Novo Holdings.

El valor de la división de genética se ha fijado en hasta 327 millones de dólares, incluido un pago inicial de 289 millones de dólares y un pago contingente de hasta 38 millones de dólares.

La venta supone la conclusión del proceso de venta formal que se anunció en enero de 2024. Esto significa que las otras divisiones de Benchmark, Advanced Nutrition y Health, ya no están a la venta. Los productos de la división Health incluyen los medicamentos contra los piojos Salmosan Vet (azametifos) y Ecostan Vet (imidacloprid), este último hasta ahora sólo se ha utilizado en Noruega.

En tanto, los ingresos netos de la venta de la división de genética se utilizarán para devolver capital a los accionistas y reducir la deuda de Benchmark Holdings mediante el reembolso total de su bono verde no garantizado con tasa flotante y los montos utilizados bajo su línea de crédito renovable proporcionada por el grupo DNB Bank.

Potencial significativo

LandbasedAQ

-

Benchmark está lista para continuar su operación sin complicaciones tras venta

-

Aquabounty cierra el último de sus centros de salmón y su CEO decide dar un paso al costado

-

65 mil smolts se escaparon: inician investigación para encontrar las razones

-

Chileno asume gerencia general de Benchmark Genetics Salten

-

“El salmón juega un papel fundamental en la identidad de Puerto Montt”

-

Valor agregado: “será la exportación de tecnología, biotecnología y servicios acuícolas”

"La venta también nos permitirá centrar todos nuestros esfuerzos en desarrollar el importante potencial de nuestras áreas de negocio actuales, Advanced Nutrition and Health. Además, nos permitirá reducir la complejidad y racionalizar la estructura del grupo para reducir significativamente los costos", afirmó el director ejecutivo de Benchmark, Trond Williksen.

Considera que Novo Holdings será un "excelente nuevo propietario del negocio de genética y está en una posición ideal para llevar el negocio adelante".

Se espera que la transacción se complete durante el primer trimestre de 2025, sujeto a la aprobación de los accionistas y a la recepción de las aprobaciones regulatorias necesarias.

Productividad mejorada

Aleks Engel, socio de Novo Holdings, indicó: "Estamos muy contentos de anunciar nuestros planes de adquirir el negocio de genética de Benchmark Holdings. Tanto la genética animal como la vegetal tienen un inmenso potencial para transformar la industria alimentaria mundial, permitiendo formas más eficientes y sostenibles de alimentar a una población en crecimiento".

"Y en particular, los avances en la genética de la acuicultura, como los de la industria del salmón, presentan importantes oportunidades para mejorar la productividad, la resiliencia y los resultados ambientales".

Benchmark Holdings también anunció que espera publicar sus resultados anuales para el período de 12 meses, que finaliza el 30 de septiembre de 2024, el 12 de diciembre próximo.